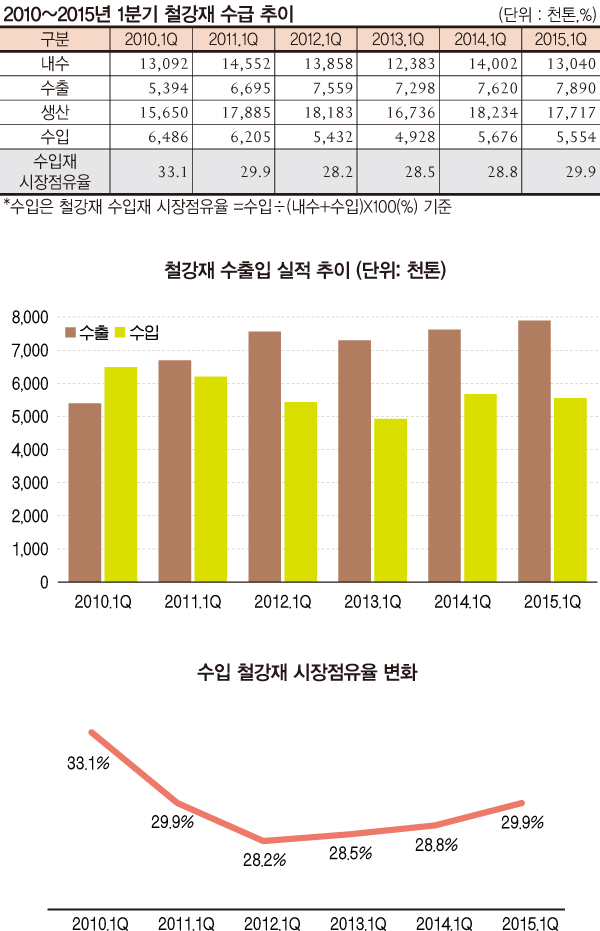

| 최근 6년간 1분기 수입재 시장 점유율은 2010년 33.1%로 최고 정점을 찍은 후 2012년까지 축소됐다. 하지만 2013년을 기점으로 확대되기 시작한 수입재 시장점유율은 올해 1분기에도 지속 상승하며 전년 동기 대비 1.1%p 상승한 29.9%를 기록했다. 올해 1분기 기준으로 수출이 늘고 수입이 감소했음에도 내수시장 축소가 더욱 크게 작용함에 따라 수입재 시장점유율은 확대됐다. 이에 따라 국내 철강재 수급 불균형이 심화될 것에 대해 업계 관계자들은 큰 우려를 표명했다. 2010년 수입재 시장 점유율이 33.1%에 달했던 때와 큰 차이가 없지만 수입 내용, 시장에 미치는 영향은 크게 달라졌다. 따라서 이번 호에는 2010년 이후 한국 철강재 수출입 분석을 통해 구체적으로 어떠한 품목에서 수입 비중이 확대됐으며 그 이유가 무엇인지를 분석해 보도록 한다. 또한 점점 확대되고 있는 국내 시장 수입재 비중을 줄여나가기 위해 국산 철강재가 가져야 할 경쟁력은 무엇인지를 알아보기로 한다. <편집자 주> |

2010년 이후 철강재 수출입 종합 분석

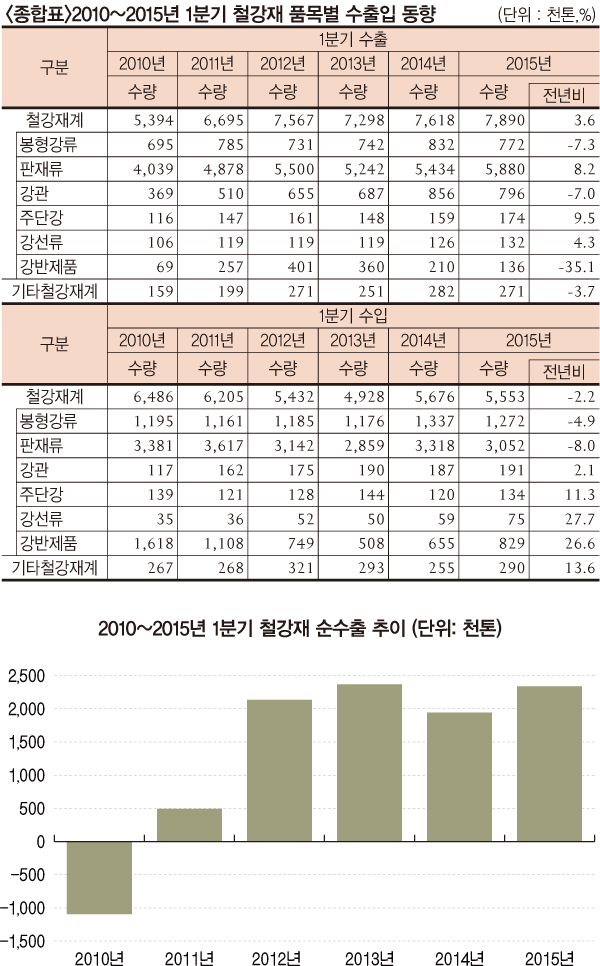

올해 1분기 철강재 순수출이 2010년 이후 최근 6년간 두 번째로 높은 수준을 기록했다. 2010년 이후 1분기 수출입 실적을 분석해 본 결과 올해 1분기 철강재 순수출은 지난해 1분기에 비해 약 40만톤 증가했으나 2013년에 비해서는 약 3만톤 감소한 것으로 조사됐다.

2011년 철강재 순수출 국으로 탈바꿈한 한국은 2012년 접어들면서 순수출량이 크게 증가하며 2013년에는 천만톤에 육박했다. 하지만 그 이후에는 주춤한 모습을 보이며 예년 수준을 유지하고 있는 상황이다. 올해 1분기 철강재 수출은 3.6% 증가한 반면 수입에서는 2.2% 줄었다. 이에 따라 지난해 감소 전환했던 1분기 순수출이 올해는 재차 증가한 것으로 나타났다.

품목별로 보면 판재류, 봉형강류 수입 감소가 가장 큰 영향을 미쳤다. 2011년 이후 지속 감소를 나타냈던 판재류 수입이 올해는 전년 동기 대비 8.0% 감소하며 2010년 이후 두 번째로 낮은 수준을 기록했다. 봉형강류 수입 또한 전년 동기 대비 4.9% 줄며 올해 1분기 수입 감소를 이끌었다.

이에 따라 판재류 순수출은 전년 동기 대비 약 70만톤 증가한 283만톤을 기록했다. 봉형강류는 수입이 감소했음에도 순수입은 지난해 1분기와 큰 차이가 없는 50만톤으로 조사됐다. 이 같은 결과로 볼 때 다른 대다수 품목에서는 순수입을 나타냈지만 판재류에서 순수출이 크게 증가하며 1분기 전체 순수출 증가를 이끌어 낸 것으로 분석된다.

반면 강반제품은 올해 1분기에도 역시 순수입이 대폭 증가하며 판재류와 다른 상황을 연출했다. 올해 1분기 반제품 수출은 35.1% 줄었지만 수입은 26.6% 증가했다. 이에 따라 올해 1분기 반제품 순수입은 전년 동기 대비 약 25만톤 증가한 69만톤을 기록한 것으로 조사됐다. 올해 한국이 순수출을 늘리기 위해서는 반제품 수입 억제가 절실한 상황이다.

2010년 이후 국가별 수출입 분석

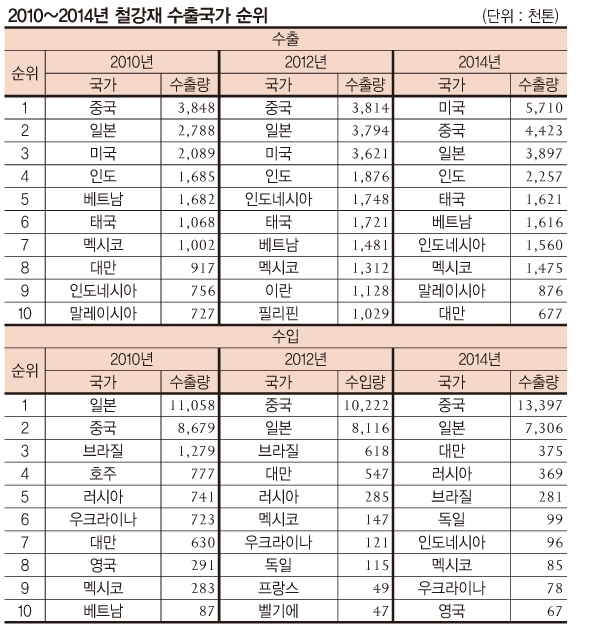

2010년 한국 철강재 최대 수출국은 중국이 차지했다. 2010년 한국은 중국으로 384만8,000톤의 철강재를 수출하며 2위국인 일본과 약 106만톤의 차이를 보였다. 3위는 미국이 208만9,000톤의 수출을 기록하며 상위 3개국이 200만톤 이상의 수출량을 나타냈다. 2012년 수출 상위 3개국은 2010년과 변함이 없었다. 다만 중국으로의 수출량이 2010년에 비해 약 3만톤 감소한 반면 미국으로는 약 153만톤 증가한 것으로 나타났다. 수출 2위국인 일본으로의 수출량이 379만4,000톤으로 크게 늘며 1위 중국과 큰 차이를 보이지 않았다. 하지만 2013년 들어서는 조금의 변화를 보였다. 수출 1위국은 변함없이 중국이 차지했지만 미국이 370만톤을 넘어서는 수출량을 기록하며 2위국으로 부상한 것이다. 이같은 변화는 2014년에도 지속됐다. 미국이 중국을 넘어서며 한국 철강재 최대 수출국을 차지했다. 지난해 한국의 대(對) 미국 철강재 수출은 571만톤으로 2010년 이후 단일국가로는 최대 수출량을 기록했다. 뒤이어 중국(442만3,000톤), 일본(389만7,000톤)순으로 조사됐다.

수출과 달리 수입 상위국은 매년 다른 변화를 보였다. 2010년 한국 철강재 수입 1위국은 1,105만8,000톤을 기록한 일본이 차지했다. 2위국은 중국으로 일본과 약 238만톤의 차이를 보였다. 3위국은 브라질, 4위국은 호주로 각각 127만9,000톤, 77만7,000톤의 수입량을 기록했다. 2012년 수입 1위국은 중국이 차지하며 2010년과 다른 양상을 보였다. 일본은 수입 2위국으로 811만6,000톤의 수입을 기록하며 천만톤 아래 수준으로 줄었다. 3위국은 브라질로 61만8,000톤의 수입을 기록한 것으로 나타났다. 지난해 한국의 중국산 철강재 수입은 1,339만7,000톤으로 2010년 이후 최고 수준을 기록했다. 그 뒤를 이어 일본이 730만톤의 수입량으로 2위국을 차지했는데 전년대비 소폭 감소하며 중국산와 약 2배 가까이 차이가 났다. 3위국은 대만(37만5,000톤)으로 2위국 일본 수입량과는 693만톤의 차이를 보였다.

對韓 철강재 수입 규제 현황

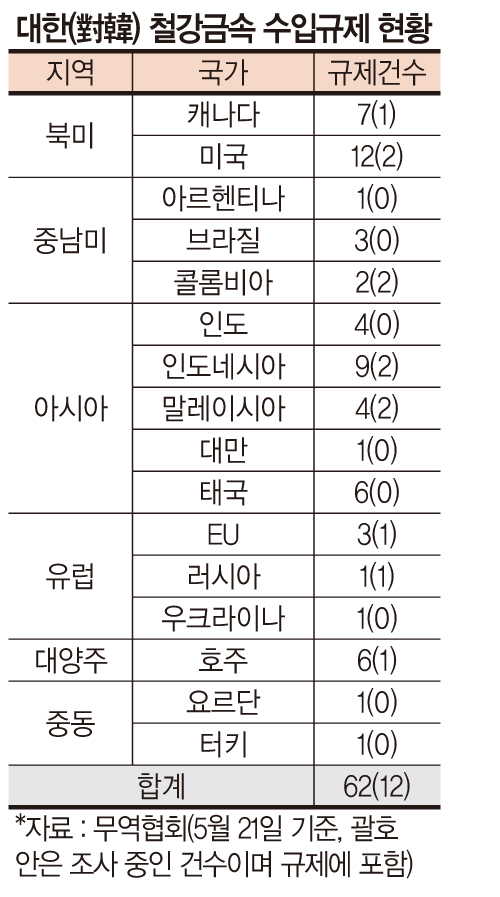

우리나라가 수출하는 모든 제품에 대한 전 세계 수입규제가 총 182건으로 집계됐다. 그 중 철강금속부문이 74건으로 최다 건수를 기록하며 수출에 걸림돌로 작용하고 있는 것으로 나타났다. 수출 확대가 절실한 국내 철강업계로선 무역규제의 ‘벽’을 넘어야 하는 과제를 안고 있다.

무역협회 자료에 따르면 지난 4월말 기준으로 한국산 제품의 수입규제는 전세계 26개국에서 총 182건에 달했다. 이 가운데 규제 중인 것은 155건, 조사 중인 품목은 27건으로 나타났다. 철강금속 품목은 74건으로 전체 수입규제 건수의 21.9%에 해당됐으며 현재 직접 규제(62건)를 받고 있거나 규제 조사(12건)가 진행 중이다.

철강 부문 74건 중에서 미국은 18.9%인 14건에 대해 수입규제를 시행해 최다 규제국가로 꼽혔다. 이어 인도네시아 11건, 캐나다 8건, 호주 7건, 태국·말레이시아 6건으로 뒤를 이었다.

올해 들어 새롭게 규제 조사에 들어간 품목은 말레이시아의 스테인리스 냉연강판 1건에 불과하지만 2010년부터 2014년까지 5년 간 총 64건에 대한 규제 조사가 시작된 것으로 나타나 근래 들어 수입규제가 집중된 것으로 조사됐다. 이 가운데 절반인 32건이 반덤핑이나 세이프가드 등의 직접적인 규제를 받고 있다. 무혐의로 조사가 종료된 사례는 18건, 규제가 종료된 사례는 3건이었으며, 11건은 여전히 조사가 진행 중인 상황이다.

우리나라 철강금속 제품에 대한 수입규제는 지난 1986년 미국에서 금속제 주방용품에 대해 반덤핑 및 상계관세 부과 조사를 시작으로 지난 4월말까지 총 117건이 진행됐으며, 이 가운데 55건은 규제 또는 조사가 종료된 경우다.

품목별 수출입 실적 분석

▶ 열연강판/후판

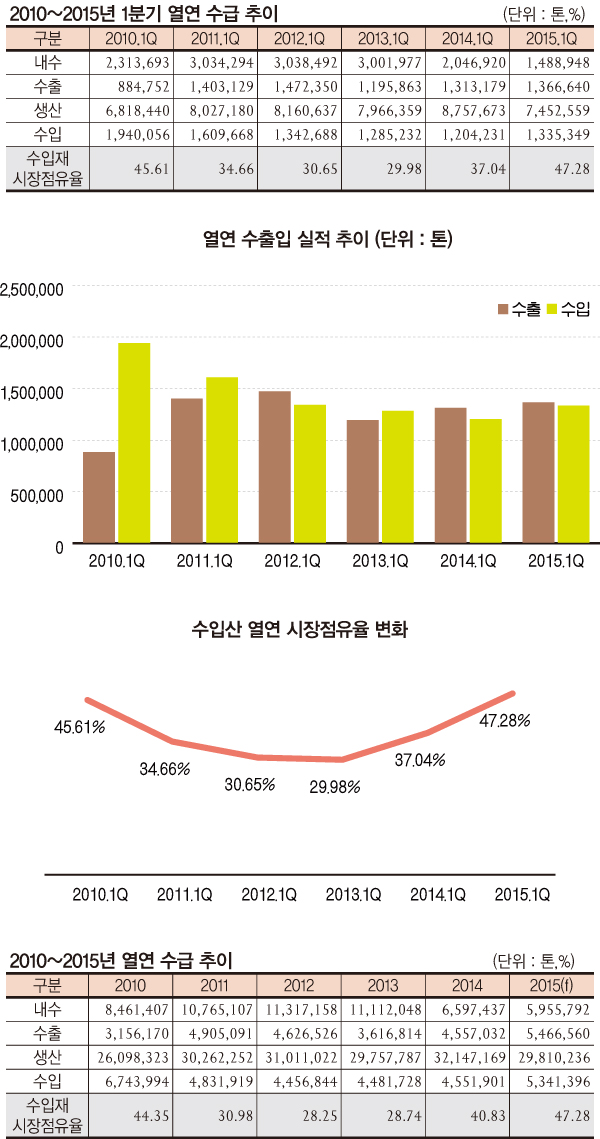

열연강판, 수입재 시장점유율 큰 폭 상승

2015년 1분기 수입재의 시장점유율이 큰 폭으로 상승했다. 한국철강협회의 자료에 따르면 올해 1분기는 47.28%를 기록하며 큰 폭으로 올랐다. 2010년 수입재의 시장점유율은 44.35%를 기록했다. 674만3,994톤이 수입되며 높은 시장점유율을 기록했다. 2011년에는 수입재의 시장점유율은 30.98%를 기록했다. 2010년에 비해 수입재의 시장점유율이 16.3%나 하락하며 총 483만1,919톤의 수입량을 보였다. 2012년에도 수입재의 시장점유율은 하락했다. 시장점유율은 28.25%까지 떨어졌고 445만6,844톤이 수입됐다. 2011년에 비해 큰 변화는 없었지만 2012년도에도 시장점유율이 20%대를 기록하면서 수입이 점차 줄어드는 추세였다. 2013년의 수입재 시장점유율은 거의 비슷한 수준으로 28.74%를 기록했다. 하지만 2014년을 기점으로 수입재 시장점유율은 다시 상승곡선을 그리기 시작했다. 2014년 수입재 HR은 455만1,901톤으로 40.83%를 차지했다. 올해 1분기도 47.28%로 상승하면서 133만5,349톤을 수입했다. 2010년 이후로 최대치를 기록했다.

여기서 주목할 점은 수입재의 수입량은 거의 변화가 없다는 것이다. 수입량이 변화가 거의 없음에도 불구하고 수입재의 시장점유율이 큰 폭으로 상승하는 것은 내수 판매가 급감했기 때문이다. 2013년 1,111만2,048톤을 기록했던 내수 판매가 2014년 659만7,437톤을 기록했다. 이에 따라 수입재의 수입량은 비슷한 수준이지만 내수가 크게 줄어들면서 수입재의 시장점유율이 상승했다고 볼 수 있다.

특히 2014년 9월부터는 포스코의 수입대응재 GS400의 판매가 본격적으로 시작됐다. 하지만 수입재를 대응하기에는 가격적인 측면에서 크게 강점을 보이지 못하면서 시장에서 수입재를 밀어내기에는 어려웠던 것으로 판단된다. 그리고 수요가 많이 줄어들면서 전체적인 소비가 줄어든 것이 내수 판매가 급감했던 원인으로 파악된다.

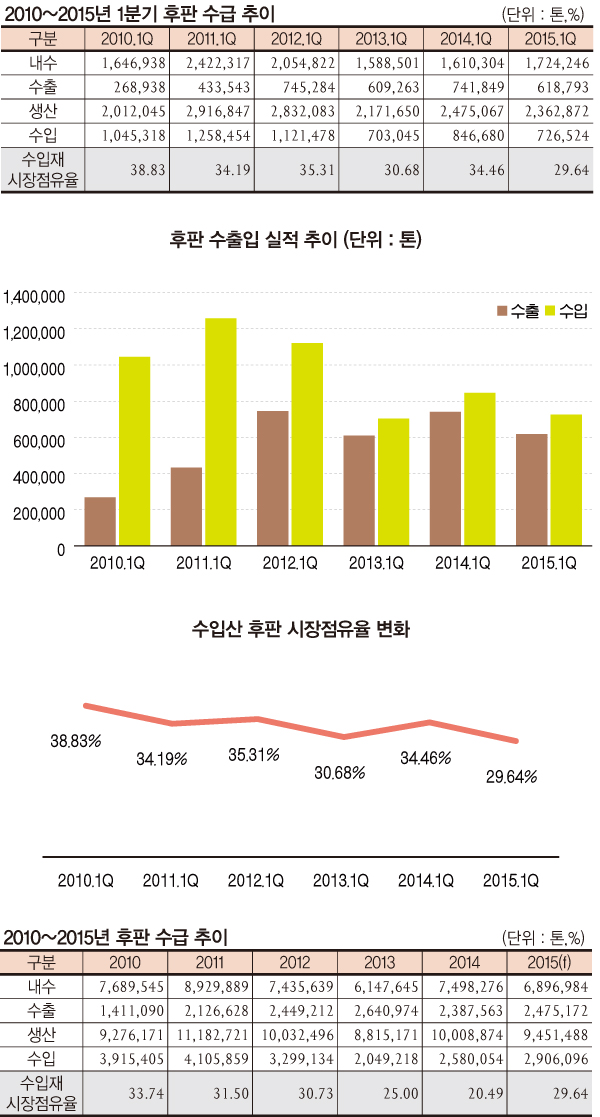

후판, 유통시장 수입재 점유율 증가

2015년 1분기 후판의 수입재 시장점유율은 29.64%로 지난해보다 하락했다. 72만6,524톤을 기록해 지난해 1분기 84만6,680톤보다 줄어들었다. 한국철강협회의 자료에 따르면 2010년 수입재 시장점유율은 33.74%을 기록했고 391만5,405을 수입했다. 2011년에는 410만5,859톤으로 수입량은 늘었지만 시장점유율은 31.50%로 오히려 하락했다. 내수 판매가 늘어나면서 수입재의 시장점유율이 하락했다. 2012년 수입재의 시장점유율은 30.73%로 수입량은 329만9,134톤을 기록했다. 2013년에는 시장점유율이 25%로 하락했다. 수입량이 204만9,218톤으로 감소했으며 후판 생산도 2012년 1,003만2,496톤에서 2013년 881만5,171톤으로 줄었다. 2014년에는 258만54톤으로 20.49%를 기록했다. 1분기에는 34.46%의 점유율을 기록한 것에 비해 많이 하락한 수치다. 1분기 생산이 247만5,067톤을 기록했고 연간 생산은 1,000만8,874톤인 것을 감안하면 수입량이 급감하면서 수입재의 시장점유율이 하락한 것으로 판단된다. 지난해 수입재의 시장점유율이 워낙 급락했기 때문에 올해는 수입재 비중이 오를 것으로 예상된다.

수입재의 시장점유율은 많이 줄어든 상태지만 유통시장 내에서 후판 수입 비중은 늘고 있다. 후판 유통시장에서 수입이 늘고 있는 것은 수입대응재와 수입재의 가격 차이가 점차 벌어졌기 때문이다. 2013년까지만 해도 수입대응재와 수입재 가격차이는 톤당 2만원을 넘지 않았다. 포스코가 후판 주문가능량에 여유가 넘치면서 가동률 확보 차원에서 수입대응재 생산을 많이 했기 때문이다. 하지만 2013년 4분기부터 수입대응에 미진한 모습을 보이면서 유통시장 내에서 수입재가 차지하는 비중은 점점 늘어갔다. 포스코도 지난해 12월부터는 후판도 GS400으로 수입대응을 하기 시작했다. 하지만 포스코가 후판 수입대응재 강종을 GS400으로 대체했음에도 불구하고 기본 공급가격이 SS400A 때와 동일한 수준이라 큰 변화를 보이지 않은 것으로 판단된다. 하지만 올해 4월부터 본격적인 가격대응에 들어가면서 현재는 수입재와 수입대응재가 톤당 2만원 수준을 유지하고 있는 상황이다.

수입 대책 ‘가격 대응밖에 없나?’

현재는 대응 방법이 가격 대응 외에는 다른 대책을 찾기 어렵다는 점이다. 하지만 가격 대응은 제조업체들에게 부담이 되고 있다. 4월에 포스코에서 수입대응재 GS400의 가격을 인하하면서 적극적으로 수입 대응에 나섰다. 그러자 수입재도 바로 가격을 낮췄다. 현재 시장 가격은 수입재와 수입대응재 가격 차이는 톤당 2만원 수준이다. 수입상들도 수입재는 GS400보다 가격이 낮아야 한다는 수요가들의 요구 때문에 수익이 거의 나지 않는 상황에서도 가격을 내리면서 시장을 빼앗기지 않으려고 안간힘을 쓰고 있다. 문제점은 수요가들이 열연강판과 후판의 경우 모두 품질의 차이를 크게 느끼지 못하기 때문에 가격이 싼 수입재를 선호하는 경향을 보이고 있다는 점이다. 실제 건설산업에 사용되는 용도의 제품은 높은 품질을 요구하지 않기 때문에 단가가 낮은 중국산 제품이 인기를 모으고 있다는 게 업계 관계자의 설명이다.

적극적인 가격 대응에도 곧바로 수입재 가격이 낮아지면서 가격 대응만이 돌파구는 아니겠지만 다른 대책이 크게 보이지 않는다는 점이 큰 문제점으로 보인다.

열연 및 후판 수출 적자 면치 못해

현재 열연강판과 후판 수출은 수출부문에서 적자를 면치 못하고 있다. 국제 가격이 워낙 낮게 형성돼 있어 수출로는 수익을 내기 힘들다. 특히 일본으로의 수출은 환율 때문에 어려움을 겪고 있다. 과거 일본 지역 수출이 고수익을 보장했지만 최근에는 엔저 현상에 원화가치가 상승하면서 더욱 적자를 보고 있다. 후판의 경우 수출 모든 부문에서 적자를 보고 있다고 해도 과언이 아닐 정도로 수익이 나지 않는 상황이다.

특히 과거 높은 수익을 냈던 조선산업이나 해외 플랜트도 모두 적자를 보고 있다. 전세계적으로 경제 불황의 늪에 빠져 있고 조선산업과 건설산업 모두 어려움을 겪는 상황이라 후판의 수출이 쉽지 않은 상황이다.

▶ 냉연판재류

CR, 국내 수요 감소에도 수입 강세 여전

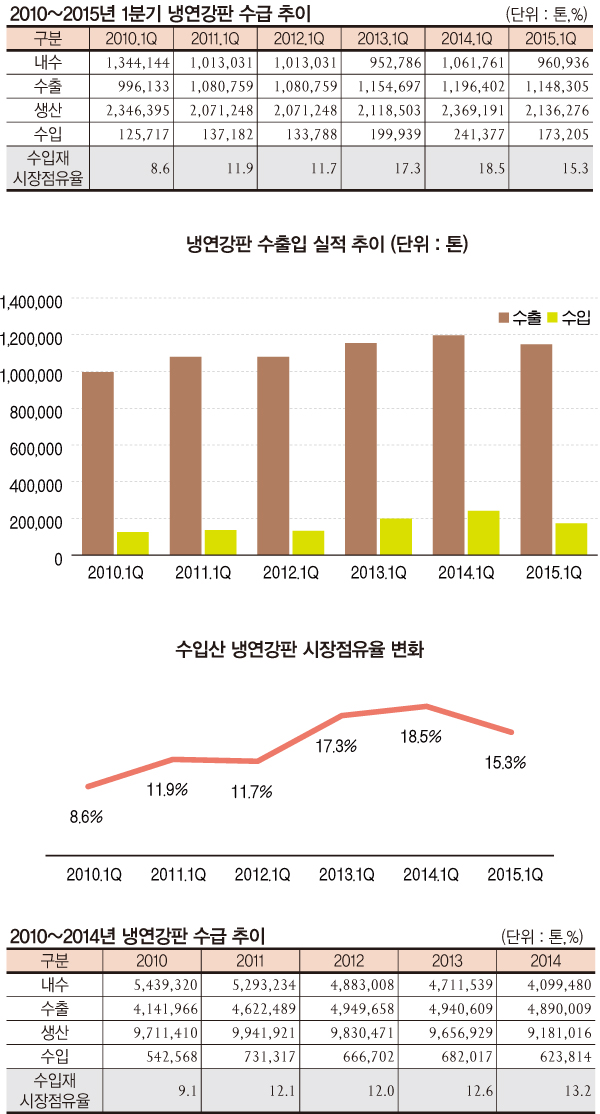

올해 전체적인 산업의 수요 감소에도 수입 냉연강판(CR)의 국내 수입은 여전히 강세를 보이고 있다.

한국철강협회 자료에 따르면 올해 1분기 수입재 CR은 17만3,205톤을 기록했다. 국내 시장 점유율을 살펴보면 15.3%에 해당된다. 작년 1분기 24만1,377톤에 비해 다소 줄어든 수치다. 이는 전체적인 국내 수요 감소에 수입 CR에도 영향을 준 것으로 보인다.

특히 건재용으로 사용되는 제품의 경우 국산 제품에 비해 톤당 8만~9만원 가량 저렴하다. 이 때문에 대다수의 건설 연관업체들은 국산 제품 보다 비교적 저렴한 수입산 제품을 사용을 늘리고 있는 추세다.

국내 냉연 제조업체들은 수입재에 대한 정확한 규제에 대한 정책이 없다보니 수입재 사용을 막을 수 없는 것이 현실이다. 국산 제품을 사용하는 수요가들에게는 물량에 따른 할인판매를 하고 있지만 이마저도 역부족인 상황이다. 이에 따라 국내 제조업체들은 건자재용으로 사용되는 제품에 대해 정확한 KS규정을 마련해야 할 것으로 보고 있다.

냉연 유통업체들은 중국산 수입재에 대응하기 위해 애를 쓰고 있는 분위기다. 최근 포스코 가공센터들은 수입대응재를 통해 건설 연관 수요 지키기에 나서고 있다.

유통업계에 따르면 건설 연관업체들은 경기 침체로 인해 저가 냉연판재류 매입에 열을 올리고 있다. 이 때문에 기존에 포스코 가공센터들과 거래를 유지해오던 건설 연관업체들은 포스코 제품보다 저렴한 타 판매점 제품이나 수입재를 구매하고 있는 상황이다.

이에 포스코 가공센터들은 수입대응재를 통해 건설 연관업체들의 거래 이탈을 방지하고 있다.

포스코 수입대응재는 국산 정품 제품보다 품질 면에서 떨어지지만 가격적인 측면에서 수입재와 타 판매점들과 경쟁을 펼치기에 충분하다.

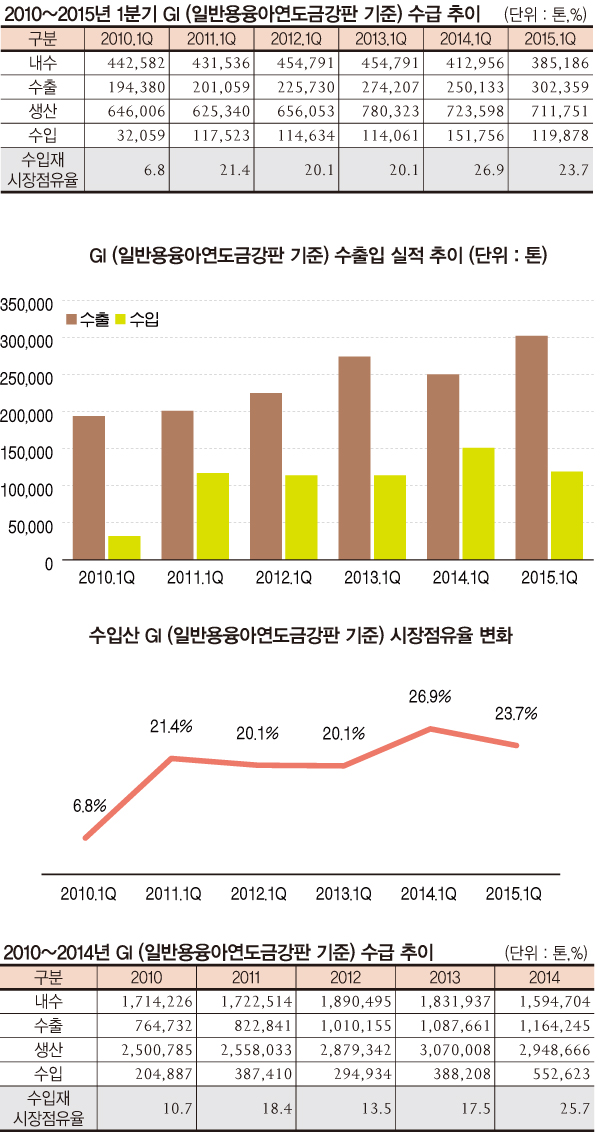

GI, 국내 시장 점유율 20%대 유지

수입 용융아연도금강판(GI)의 국내 시장 점유율이 20%대를 지속적으로 유지하고 있는 것으로 나타났다.

한국철강협회 자료에 따르면 올해 1분기 수입 GI는 총 11만9,878톤을 기록했다. 국내 시장 점유율은23.7%로 전년 대비 3.2% 줄었다. 이는 전반적인 수요 산업의 침체에 영향을 받은 것으로 예상된다.

하지만 지난 2012년부터 국내 수입재 시장점유율이 20%대를 유지하고 있어 냉연 제조사와 유통업체들의 판매실적은 개선되지 못하고 있는 실정이다.

연관수요산업군 별로 살펴보면 자동차용 GI는 국산 제품 사용 비중이 높다. 하지만 한국GM에 납품하고 있는 바오산 냉연스틸서비스센터(SSC)인 BGM의 연계물량은 지속적으로 늘어나고 있다. BGM은 한국GM에 냉연강판(CR)을 비롯해 GI 등 냉연판재류를 납품하고 있다.

BGM이 금융감독원에 제출한 2014년 감사보고서에 따르면 BGM의 한국GM 매출은 총 693억3,800만원으로 2013년 541억3,700만원에 비해 28.1% 증가했다.

특히 BGM은 창원지역 신생 협력사들과 거래량을 늘리기 위해 테스트용 제품을 공급하며 이전보다 다양한 서비스를 제공하고 있는 것으로 알려졌다.

여기에 데크플레이트(이하 데크)에 사용되고 있는 GI의 경우 데크 제조업체들이 올해부터 본격적으로 중국산 GI를 매입할 것으로 보인다.

데크 제조업체들의 경우 지난 2012년까지만 해도 중국산 GI 사용에 부정적인 모습을 보였다. 중국산 GI가 국산 제품 대비 색상이 너무 밝다는 점과 강도가 낮아 현장에서 적용이 어렵기 때문이다.

하지만 최근 건설 경기의 침체로 데크 제조업체들은 원가절감을 이유로 중국산 제품 매입을 늘릴 수밖에 없다는 입장이다.

냉연 제조사들은 데크 제조업체들의 중국산 제품 매입 증가에 당혹스러운 모습이다. 건설 연관업체들 중 데크 제조사들이 일정량의 국산 GI를 꾸준히 사용했기 때문이다.

냉연 제조사 한 관계자는 “데크 제조사들이 올해부터 본격적으로 중국산 GI 사용을 늘리다보니 다른 대책을 마련하고 있다”고 전했다.

제조업체 수출, “환율에 발목”

국내 컬러강판 제조업체들의 국내 판매량이 줄어들면서 가동률을 유지하기 위한 방안으로 수출이 거론되는 것은 일반적인 현상이다. 하지만 최근 들어 컬러강판 업계는 국내 판매 감소에도 불구하고 수출을 늘리지 못하고 있다.

2010년부터 2013년까지 꾸준히 늘었던 컬러강판 수출은 2014년 들어 전년 대비 감소했다. 국내 판매량도 감소한 시점에서 수출마저 줄어들어 생산 감소로 이어지는 모습이다.

수출이 줄어든 까닭은 결국 수익 문제다. 국내 시장에서 중국에 밀려 해외로 눈을 돌려도 역시 중국이 값싼 제품으로 해외 시장을 휘저으며 다니고 있어 국내 시장과 상황이 다를 바 없다.

오히려 국내 시장이 가격이 더 좋게 받을 수 있어 적자가 나도 적자폭이 적기 때문에 수출을 늘릴 명분이 줄어들고 있다. 특히 환율이 수출에 발목을 잡고 있다. 원달러 환율은 나쁘지 않지만 주요 수출국의 환율이 약세를 보여 문제다.

러시아의 루블 약세와 유럽의 유로화 약세는 국내 업체들의 해외 수출량에 큰 영향을 주고 있다.

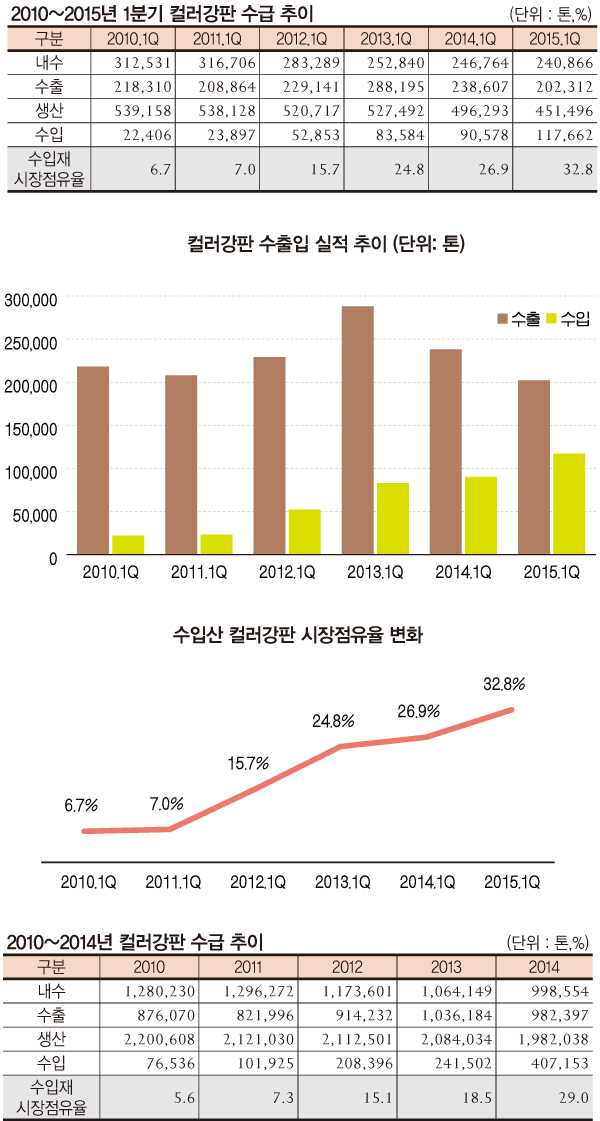

중국産 컬러강판, 국내 시장점유율 5년 새 6배 ‘껑충’

중국산 컬러강판의 국내 시장점유율이 2010년 이후 6배나 증가한 것으로 나타났다. 한국철강협회 자료에 따르면 중국산 컬러강판은 2014년 총 40만7,153톤이 수입돼 국내 시장의 29%를 차지했다.

올해 1분기에는 시장점유율이 32.8%까지 치솟아 30%대를 넘어설 조짐을 보이고 있다. 지난 2010년 중국산 컬러강판의 시장점유율이 5.6%에 불과했던 점을 감안하면 그야말로 ‘상전벽해(桑田碧海)’ 수준이라 할 수 있다.

문제는 중국산 컬러강판의 점유율이 지속적으로 증가하고 있다는 점이다. 2010년 5.6%를 시작으로 2011년 7.3%에서 2012년에는 15.1%로 전년 대비 두 배 이상 상승했다. 또 2013년 18.5%에서 2014년 29%로 상승하며 중국산 컬러강판의 사용이 일반화 되고 있는 모습을 보이고 있다.

국내 제조업체들이 중국산을 직접 수입해 판매하는 등 수입을 주도하고 있어 중국을 탓할 수만도 없는 노릇이다. 동국제강과 세아제강이 수입하는 중국산 컬러강판만 해도 많을 땐 월 1만톤이 넘는 수준이다. 중소 수입상들과 패널업체들이 수입하는 양을 감안하면 수입이 늘어날 수밖에 없는 실정이다.

수요는 ‘변화 無’, 수요가 입맛 변화 탓

국내 제조업체들의 컬러강판 국내 판매량이 매년 감소하고 있는 결정적 요소는 결국 수요가들의 입맛이 변하고 있다는 점이다. 조사 자료에 의하면 수요는 매년 큰 변동을 보이지 않고 있다.

국내 컬러강판 업체들의 판매량과 수입을 합한 단순 수요 계산에 의하면 2010년 이후 국내 컬러강판 수요는 매년 130만~140만톤 정도를 유지하고 있다. 국내 업체들의 판매량이 줄어든 것이 수요 감소 탓이 아니라는 방증이다.

2010년 이후 컬러강판 시장은 2013년에만 수요가 잠시 줄어들었을 뿐 오히려 꾸준히 성장하는 모습을 보이고 있다. 2010년 135만6,766톤 수준에서 2014년에는 140만5,707톤까지 증가했다.

하지만 2010년 중국산 제품의 수입은 7만6,536톤이었던데 반해 2014년은 40만7,153톤까지 급증하며 수요를 빼앗기고 있는 실정이다.

문제는 이러한 현상이 지속적으로 이어지고 있어 매년 수입량이 늘고 있다는 점이다. 현재 중국산 컬러강판 가격은 톤당 80만원 수준까지 내려왔다. 강종별로 가격 차이는 있지만 기준이 되는 EPS패널의 경우 과거 대비 가격이 반 토막 수준까지 하락한 셈이다.

국내 업체들 수입대응 효과, ‘미미’

국내 컬러강판 업체들의 수입대응 효과는 미지수다. 국내 시장 점유율 1위를 차지하고 있는 동국제강이 EPS패널용 컬러강판을 전량 중국에서 수입하고 있고 세아제강 역시 매월 1,500~2,000톤 수준을 들여오고 있다.

세일철강과 현대제철은 4월부터 수입대응에 나서고 있지만 여전히 2만~3만원 가격 차이가 존재한다. EPS패널업체들이 5,000~1만원 차이로 수주 경쟁을 하고 있는 점을 감안하면 경쟁력이 떨어지는 셈이다.

패널업계 관계자에 따르면 제조업체들의 수입대응 수준은 자사 고객을 지키는 수준에 불과하다. 수입을 방어하기보다 자사 고객들이 떨어져 나가지 않도록 어떻게든 지키는데 급급한 것이다.

수입 방어를 목적으로 수입대응에 나서려면 결국 국내 업체들이 일제히 가격 대응에 나서야 하는데 사실상 불가능에 가깝다. 업계에서 반덤핑 제소에 대한 논의도 있었지만 사실상 불가능에 가깝다는 결론이 나왔다.

반덤핑 제소를 위해서는 6개월 간 수입실적이 없어야 하고 일정 점유율 이상 돼야 하며 적자 등 실제적인 피해가 있어야 하는데 이 요건들을 충족시키기가 쉽지 않은 것으로 전해지고 있다.

결국 수요 산업인 건설 부문의 규격 정립이 이뤄지지 않는 이상 수입을 막을 수단이 없다는 게 컬러강판 업계가 당면한 현실이다.

▶ 강관

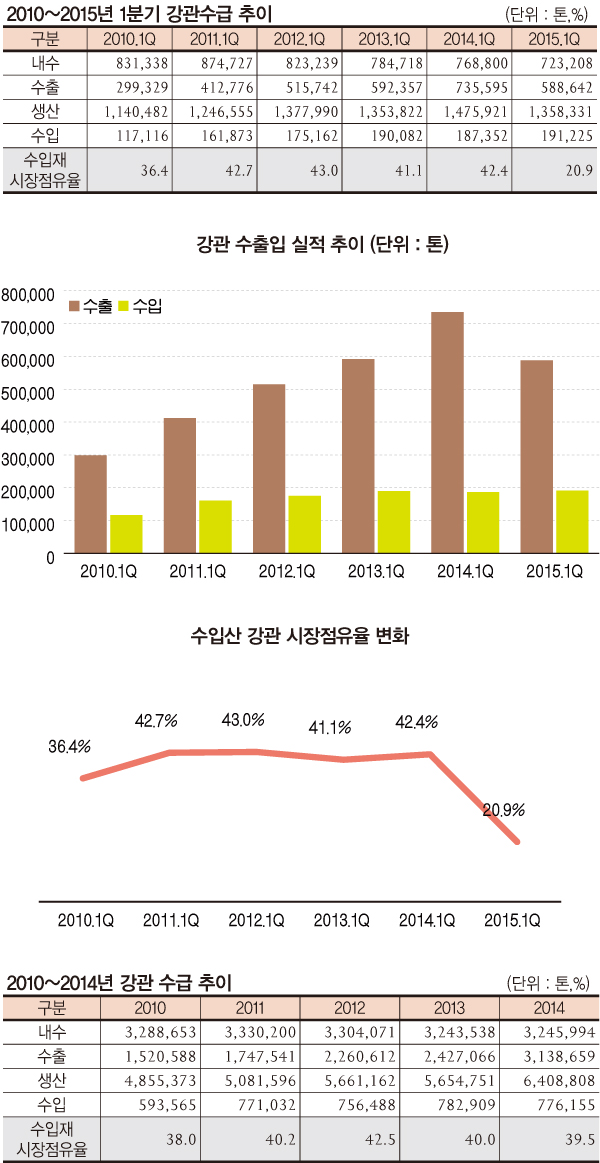

수입재 영향 못 피해…수입재 점유율 20% 초과 전망

강관도 수입재 영향을 이제는 피해갈 수 없다. 2010년부터 5년간 수입재의 연평균 시장점유율은 18.3%로 다른 품목에 비해 높은 편은 아니다. 그렇다고 점유율이 급상승 하는 것도 아니지만 20.0% 이상을 향해 등락을 반복하며 오르는 것은 가히 좋다고 평가하기는 어렵다.

2010년 국내 강관 시장에서 수입재 점유율은 15.3%, 수입량은 59만3,565톤을 기록했다. 2011년에는 3.5%p 상승한 18.8%, 수입량은 77만1,032톤까지 늘었다. 2012년부터 수입량은 크게 증가하지 않고 77만~78만톤을 기록하고 있지만 국내판매량이 상대적으로 줄기 시작하면서 수입재의 시장점유율이 상승하는 추세다. 즉 국산보다 수입산 강관 영향력이 점차 거세지고 있는 모습을 일목 대변한다고 판단된다.

매년 1분기 실적만 보면 올해는 20.9%로 2009년 이후 최저치를 기록했으나 2분기부터 다시 높아질 가능성은 충분하다.

주요 제품별 수급 추이를 보면 다음과 같다.

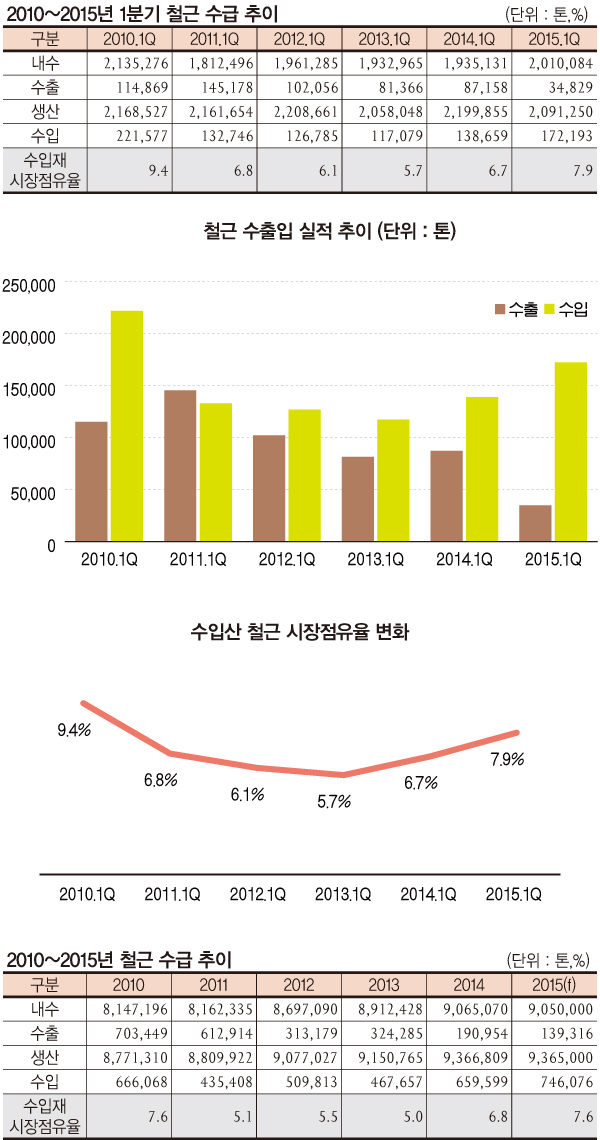

전체 강관 가운데 수입재 비중이 가장 큰 것은 특수강 무계목강관이다. 거의 수입재에 의존하고 있다고 봐도 과언이 아니다. 다행인 것은 2010년부터 2013년까지 계속 97.0% 이상이었던 수입재 점유율이 2014년에 96.0%대로 떨어졌고 2015년에는 그 이하도 바라볼 수 있다는 사실이다.

이는 국내 특수강 무계목강관업체들의 기술혁신에 따른 결과로 구현될 수 있다. 실례로 부산 소재 케이이앤피는 지난 2012년 STS무계목강관 제조에 뛰어든 지 불과 2년 만에 놀라울 만한 성과를 일궈냈다.

현대중공업, 대우조선해양, 삼성중공업, STX, 성동조선해양 등 조선업체들이나 현대건설, 삼성물산, GS건설, 삼성엔지니어링 등 EPC(Engineering Procurement Construction)업체들에게는 ‘골칫거리’가 있었다.

바로 천연가스 생산과 저장을 하는데 필수부가결한 설비인 LNG선이나 FPSO(부유식 원유생산저장하역설비) 등에 들어가는 STS무계목강관을 값비싼 수입산에 의존할 수밖에 없었다는 것이다.

즉 소요량이 많은 외경 6인치 이상 제품을 국내 특수강 무계목강관 업체들이 생산하지 못 해 EPC업체들은 ‘울며 겨자먹기’로 외경 6인치 이상 제품을 해외에서 구매하여 그 이하 사이즈 제품들도 덤으로 해외 강관업체들로부터 구매해야 했던 것이다.

국내 강관업체들은 외경 4인치 제품까지만 제조할 수 있는데다가 최대 길이도 6m로 짧아 EPC업체들의 불만이 이만저만이 아니었다.

하지만 케이이앤피는 진작부터 EPC업체들의 이 같은 애로사항을 착안해 적극적인 연구개발에 들어갔고 외경 4인치는 물론 외경 6인치까지 생산할 수 있는 기술력을 확보했다.

세아창원특수강 또한 창원에 1,000억원을 투자해 특수강 무계목강관 신공장을 짓기로 했다.

이 회사의 무계목강관 연간생산능력은 2만4,000톤으로 생산규모 면에서 국내 최대다. 또한 제조할 수 있는 사이즈는 냉간제품은 외경 4.5인치, 두께 16.0㎜고 열간제품은 외경 5.5인치, 두께 22.0㎜이다.

현재 국내에서 열간제품은은 외경 4인치 이하까지만 생산(케이이앤피 제외)할 수 있고 냉간제품은 외경 3인치 이하에 머무르고 있다. 때문에 세아창원특수강의 STS 무계목강관 생산 기술력은 상대적으로 우수한 편이다.

하지만 세아창원특수강이 외경 6인치 이상 STS 무계목강관을 생산하기 위한 투자는 필수불가결하다고 판단된다. 최근 열간제품에서 외경 6인치 이상 제품에 대한 소요량이 상대적으로 증가하고 있고 특히 주요 수요분야인 LNG선이나 FPSO(부유식 원유생산저장하역설비)에서 요구하는 무계목강관은 외경 6인치 이상 비중이 점차 커지고 있는 추세다.

실제 이 회사도 열간제품에 대한 기술적인 투자를 적극 검토하고 있는 것으로 알려져 있다. 이는 구 포스코특수강이 추진했던 사항을 이어받은 것이고 신규 설비 투자와 기존 설비에 대한 스탠드 확대 두 가지를 놓고 저울질하고 있는 것으로 전해졌다. 확실한 결과는 이르면 오는 하반기 나올 가능성이 크다.

이처럼 특수강 무계목강관은 국내 업체들의 기술 투자로 수입재에 대응하고 있는 모습이다. 가장 심각한 상황에 놓여있는 만큼 틈새시장을 발견해 이를 집중적으로 공략해 나가고 있다.

스테인리스(STS)강관의 연평균 수입재 시장점유율은 6.4%로 매우 미미하지만 전체 강관 가운데 두 번째로 높은 비중을 차지한다. 특히 국내 판매량은 매년 17만톤을 넘지 못하고 있는 가운데 수입량은 등락을 반복하면서도 고점을 향하고 있어 수입산 영향력이 커질 것으로 예상되는 제품이다.

국내 STS강관 시장은 저가제품 난립으로 상당히 혼란스럽다. 아직까지는 수입산 원자재를 구매해 판매해도 수입산 STS강관에 충분히 대응할 수 있어 수입재 영향력이 크지 않은 것이다. 그러나 원자재 경쟁력을 갖추지 못 한 일부 강관업체들이 직접 수입재를 들여오고 여기다 환율 리스크까지 겹치면서 수입재 점유율은 더 높아질 가능성은 다분하다.

중소구경 전기저항용접(ERW)강관의 수입재 비중은 2.0%로 매우 미미한 편이다.

하지만 장기적으로 봤을 때 수입량이 급격히 늘어날 수 있는 제품으로 가장 크게 거론되고 있다. 중국산이 제품 품질과 가격을 하향평준화 시켜놓는 점이 가장 걸린다.

특히 중국산 각관은 저품질 협폭강대를 원자재로 생산하기 때문에 품질이 균일하지 않다. 중국에는 소구경 강관 제조업체들이 대부분이고 이들은 중국이나 한국 영세 무역상을 통해 판매하고 있다. 하지만 생산지나 생산자 등이 명시되지 않고 가격만 앞세워 한국 시장을 혼란스럽게 하고 있다.

특히 중국산 강관이 수도권 철재상가 내 강관 유통업체들이 완전히 점령했다. 문래동이나 용두동, 시흥철재상가에 소재한 강관 유통업체들은 최근 매입 제품 가운데 80% 이상을 중국산으로 끌어올린 것으로 나타났다.

철재단지에 있는 유통업체들은 나아지지 않는 판매로 매년 어려움을 겪고 있다. 대다수 업체들이 문을 닫거나 타지로 이전하면서 이곳에는 극히 영세한 유통업체들만 존재해 있다. 이들이 생존하기 위해서는 결국 매입단가를 낮추는 수밖에 없어 결국 중국산에 손을 대고 있는 것이다.

아직까지 국내 강관업체들은 특별한 대응책을 내놓지 못 하고 있다. 예상치 못 했던 제품에서 이 같은 상황이 발생해 망연자실하고 있는 모습이다. 향후 적극적인 대책이 나올 것을 기대해 본다.

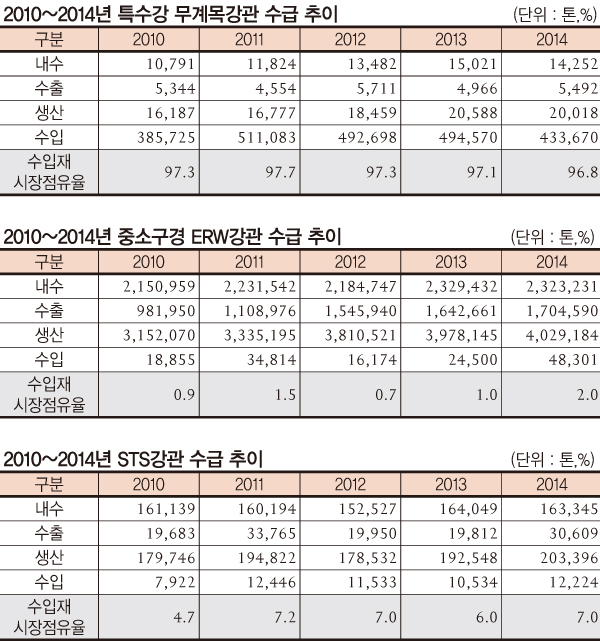

▶ 철근

중국産 철근, 품질 인식개선 수입 증가

올 1분기 국내 철근 수입이 소폭 증가한 것으로 나타났다. 이는 주요 수입국인 중국 제조업체의 오퍼가격 하락에 따라 수입 비중이 늘어나고 국내 수요가 호조를 보인 것이 원인으로 파악된다.

한국철강협회 자료에 따르면 올해 1~3월까지 국내 철근 총 수입량은 17만2,193톤으로 집계됐다. 이에 따른 수입재 시장점유율은 전년 동기 대비 1.2%p 상승했다.

對 중국 수입이 급격히 늘어난 것이 가장 큰 원인이다. 최근 KS 인증을 획득하는 중국 대형 제조업체가 늘어나는 등 국내 수요가들이 그동안 중국산에 가졌던 부정적인 품질에 대한 인식이 많이 개선됐다.

중국산 철근은 저가 경쟁이 심화되면서 유통 판매가격이 올 초 50만원대부터 바닥이 보이지 않는 하락세를 나타내고 있다. 다만 국산 내수판매 대비 비중이 10%에 미치지 못하기 때문에 그동안 영향권이 아니라는 견해가 많았다.

그러나 최근 월 7만톤대 수입이 심심찮게 나타나면서 내수시장에서 상당한 영향력을 발휘하는 분위기다. 특히 수요업계인 건설사 측에서 다양한 규격 및 강종을 요구하며 중국산 철근 사용에 관심을 가지고 있다는 설명이다.

업계에서는 수입산 철근의 내수시장 비중이 10%대로 올라설 경우 H형강과 마찬가지로 제조업체의 수입대응이 논의될 가능성을 언급하고 있다.

올해 철근 수출은 지난해보다 감소한 14만톤대에도 미치지 못할 것으로 전망된다. 철근 수출은 2010년 70만톤을 넘기며 쏠쏠한 실적을 거뒀지만 중국산 철근의 수출 확대 영향으로 가파르게 줄었다.

특히 유일한 수출업체인 현대제철의 내수 판매 집중정책이 현실화되고 있는 것이 원인이다. 현대제철은 지난 1월 기업설명회에서 올해부터 철근 수출을 사실상 중단하고 평년 25만톤가량 수준이었던 수출 물량은 내수 판매로 전환한다고 밝힌 바 있다.

한편 올해 초 중국 정부의 보론강 증치세 환급 폐지에도 중국 철근업체들의 국내 수출은 전혀 지장을 받지 않았다. 수출되는 제품은 증치세 환급 폐지 부담이 없는 크로뮴 첨가 철근으로 대체됐다.

수입업계에 따르면 국내 수입업체들은 태강강철 등 중국업체와 2~3월 선적분부터 크로뮴 첨가 철근의 신규계약을 성사시켰다. 오히려 중국 업체들의 경쟁이 유발되면서 저가 계약도 많이 이뤄지기도 했다.

당초 수입업계는 중국 정부의 보론강 증치세 환급 폐지에 철근(13%)이 포함되면서 지난해 12월 톤당 430달러 수준이던 수입오퍼가격이 490달러 수준으로 인상될 것으로 전망했다. 이로 인해 신규계약이 줄어들고 재고 보유가 대세가 되면서 오랜 기간 약세를 보였던 유통 판매가격이 상승흐름을 나타낼 것을 기대했다.

그러나 크로뮴 첨가강 수출이라는 변수가 발생하면서 중국산 철근의 수입여건은 보론강 증치세 폐지에 따른 어떠한 긍정적 영향도 받지 못한 상황이다.

당시 중국 정부는 향후 증치세 환급 조정을 피해가기 위해 크로뮴을 첨가하는 꼼수에 대해서도 제제를 가할 것이라는 소문이 있었지만 빠른 시간 내에 크로뮴 첨가강에 대한 제제가 나올 것을 기대하기는 어렵다는 분위기다.

수입업계 관계자는 “보론강 증치세 환급 폐지 여파로 중국산 가격이 상승되기는커녕 시장 혼란만 가중됐다”며 “이번 크로뮴 첨가강 수출의 경우처럼 중국 측은 어떠한 꼼수를 써서라도 기존 수출량을 줄이려고 하지 않을 것”이라고 말했다.

▶ 형강

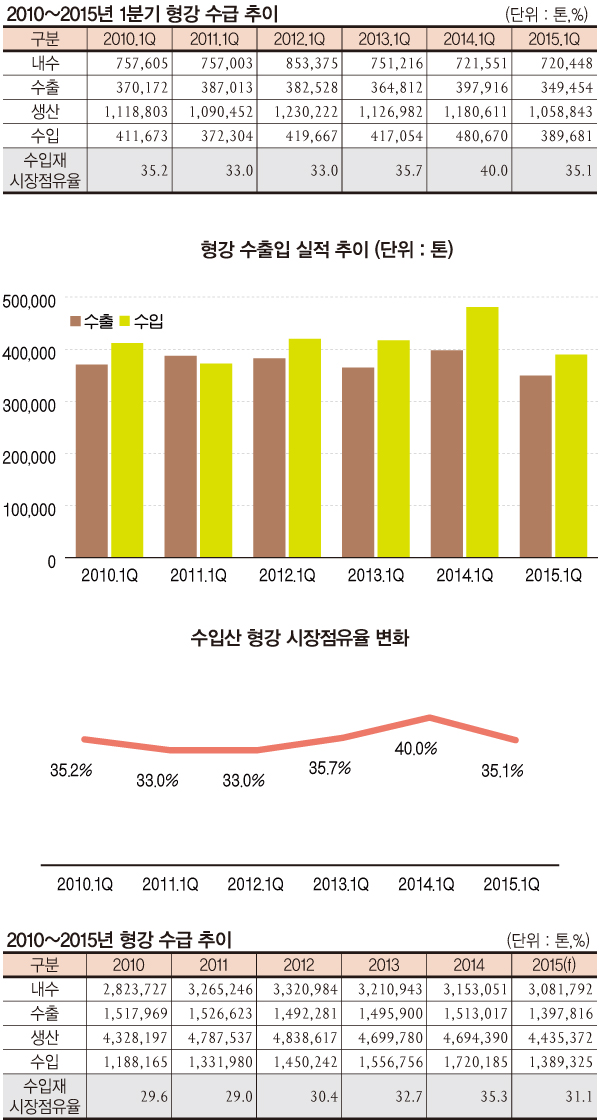

2015년 형강 수입 감소 전환, AD 효과?

형강 수입이 올해 들어 감소 전환하며 새로운 국면을 맞고 있다. 이는 현대제철, 동국제강 등 국내 형강 제조사의 중국산 H형강 반덤핑 제소가 국내 수입을 위축시켰다는 견해가 지배적이다.

한국철강협회 수출입 통계자료에 따르면 올해 1분기 형강 수입량은 전년 동기 대비 18.9% 감소한 38만9,681톤을 기록했다. 이에 따른 올해 수입 형강의 시장점유율은 35.1%로 전년 동기 대비 4.9%p 하락했다.

연간 형강 수입은 2010년 118만8,165톤으로 시장점유율이 30%에 못미쳤지만 매년 꾸준한 상승세를 보였다. 2013년에는 150만톤을 넘어서는 등 32.7%의 시장점유율을 기록했고 지난해에는 172만185톤을 기록하며 시장점유율이 35.3%까지 치솟았다.

그러나 올해의 경우 H형강 수입은 최근 중국 주요 7개사의 가격약속 제의가 받아들여지면서 급격히 줄어들 것으로 예상된다. 수출량 제한이 적용될 경우 2015년 형강의 수입은 약 140만톤에도 미치지 못할 것으로 추산된다.

국산 제품의 내수 부진은 수입규제 효과가 나타나기 전 수입 증가로 인해 뚜렷한 모습을 그렸다. 2012년 형강의 내수 판매는 332만984톤을 기록하며 2010년 이후 정점을 찍었다. 그러나 2013년 321만943톤, 2014년 315만3,051톤으로 가파른 감소세를 나타냈다.

다만 올해 하반기부터는 수입 감소로 인해 국내 제품의 강세가 이어질 것으로 기대된다.

수출은 주요 수출대상지역인 중동으로의 수출이 신규 공장 건설 및 수출 제한 조치 등으로 인해 크게 타격을 입었지만 동남아시아, 북중미, 남미 등지에서 돌파구를 찾으며 평년 수준을 유지하는 모양새다.

2014년 수출은 151만3,017톤을 기록하며 2011년 이후 다시 150만톤대를 달성했다. 올해의 경우 단순 추산으로는 140만톤 수준에 그칠 것으로 예상되지만 실제로는 평년 수준을 유지할 것으로 기대된다.

한편 1년여에 걸친 중국산 H형강 반덤핑 조사는 결국 양국 간 합의로 마무리됐다. 향후 중국 측의 합의안 이행에 따라 국내 H형강업계의 내수시장에 숨통이 트이게 될 전망이다.

산업통상자원부 산하 무역위원회(위원장 홍순직)는 지난 5월 15일 오전 7시 30분부터 9시까지 제342차 무역위원회를 롯데호텔 36층 피콕룸에서 개최했다.

이 자리에서 무역위는 현재 덤핑조사가 진행 중인 중국산 H형강에 대해 진시스틸 등 7개사가 제출한 ‘수출가격인상약속 제의’를 수락하고 이를 기획재정부장관에게 건의하기로 결정했다.

중국산 H형강의 국내 수출물량 중 85%(2013년 기준, 68만톤 4,300억원)를 수출한 진시스틸 등 7개사가 공동으로 제출한 가격인상약속 제의는 이들 7개사의 2014년 4분기 대(對) 한국 평균수출가격에 비해 약 24% 높은 가격을 최저수출가격으로 하겠다는 내용이다.

수출가격인상뿐만 아니라 수출량을 연간 58만톤가량으로 제한하는 조치도 연계될 것으로 보인다.

기획재정부장관이 무역위원회의 조사결과에 따라 가격인상약속 제의를 수락하면 진시스틸 등 7개 수출자에 대해서는 덤핑조사가 중지되며 덤핑방지관세도 부과되지 않는다.

합의안이 자리를 잡아나가게 되면 연간 100만톤가량의 수입으로 내수시장의 30~40%를 점유했던 중국산 H형강의 비중이 15~20%까지 줄어들 것으로 기대되고 있다.

▶ 선재

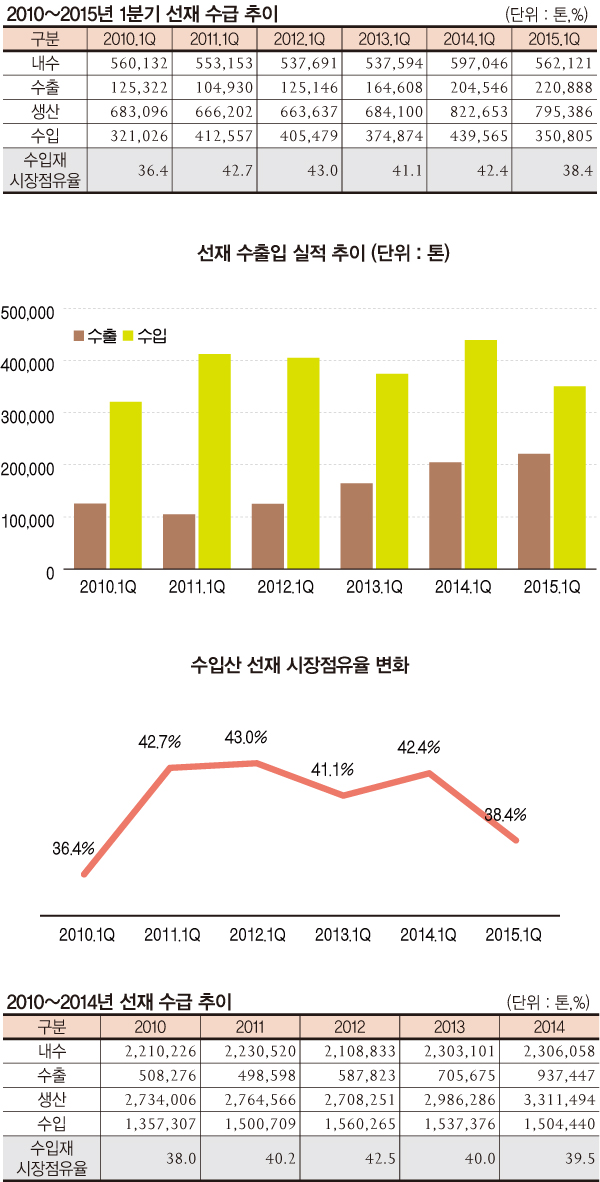

2013년 기점, 수입 감소 추세

선재 수입량은 지난 2012년까지 꾸준히 증가하는 모습을 보였지만 2013년을 기점으로 조금씩 줄어드는 경향을 보이고 있다. 특히 올해부터 감소세는 뚜렷하다.

올 1분기 선재 수입은 전년 동기 대비 20.2% 감소한 것으로 나타났다. 이처럼 수입이 대폭 감소한 것은 최대 수입국인 중국, 일본으로부터 수입이 전년 동기 대비 각각 22.4%, 15.7%씩 줄었기 때문이다. 중국산 선재 수입은 23만1,319톤으로 전년 동기 대비 22.4% 줄었으며 일본산 수입도 9만9,515톤으로 15.7% 줄었다.

특수강선재와 경강선재 수입은 전년동월 대비 각각 26.1%, 31.3%씩 감소한 반면 연강선재는 2.7% 증가하는 모습을 보였다.

2003년 불과 44만6,000톤 정도였던 중국산 선재 수입은 2012년 110만톤을 훌쩍 넘기며 국내 시장에 큰 영향을 끼쳤다. 특히 현지 업체들이 고부가 선재를 생산할 기술력이 부족해 연강선재와 같은 저가 선재 시장 위주로 수출을 이어왔다.

하지만 지난 2013년부터 중국산 수입은 감소세로 돌아섰다. 한국철강협회 수출입통계 자료에 따르면, 2013년 중국산 선재 수입량은 전년대비 9.2% 감소한 100만2,215톤을 기록했다.

한국철강협회 자료에 따르면 2014년 선재 수입은 총 150만4,440톤으로 전년대비 2.1% 감소했다. 국가별로 보면 최대 수입국인 중국산 수입은 96만2,469톤으로 전년 대비 4.0% 감소한 것으로 나타났다. 일본산 수입은 44만5,508톤으로 전년 대비 0.4% 감소한 것으로 조사됐다. 수입량이 전반적으로 감소하고 수입 비중이 낮아지면서 주요 수입국인 중국과 일본의 국내 시장 점유율도 낮아지는 경향을 보이고 있다.

중국산의 경우 지난 2012년 30.1%의 점유율을 보였지만 이후 26.1%, 24.9%로 하락하는 모습이다. 일본산 역시 지난 2013년에 11.6%를 기록하며 소폭 오름세를 보였지만 지난해 11.5%를 차지하면서 내림세로 전환됐다.

이러한 수입비중의 감소는 제조업체들이 효과적으로 수입재 대응에 나섰기 때문으로 판단된다. 특히 연강선재의 경우 포스코 수입대응재인 Q재가 수입 감소 효과를 이끌고 있다는 게 업계 관계자의 설명이다. 올해에도 선재업체들은 수입재 비중을 줄이기 위해 수입 대응에 적극 나설 것으로 보인다.

한편 지난해 선재 수출은 전년대비 29.1% 증가한 95만2,022톤을 기록하면서 2013년보다 무려 22만톤이나 늘어났다. 이와 함께 최근에는 10년 전과 비교해 수출국을 다양화했다는 점에서는 높은 평가를 내릴 수 있다. 2003년에 중국과 일본, 대만에 수출이 몰려 있었던 것에 비해 2012년부터는 말레이시아, 대만, 베트남, 태국 등의 수출이 증가하며 수출국이 확대됐다.

이는 동남아 지역의 건설·자동차용 수요 증가와 밀접한 연관이 있으며 이 같은 추세는 당분간 지속될 전망이다.

반면 중국으로의 수출은 2009년을 기점으로 주춤한 모습을 보이고 있다. 이는 앞서 언급했듯 현지에서 고부가 선재 생산을 위한 기술 및 설비 확보가 진행된 결과로 해석된다.

올해 포스코를 비롯한 국내 선재업계는 선재(Wire Rod) 및 관련제품의 수출 비중을 높일 전망이다. 포스코는 지난 2013년 4선재 가동으로 25만톤 정도의 선재를 추가 생산했으며 기존 20% 정도였던 수출 비중을 23~4%까지 확대했다. 추후 수출 비중을 꾸준히 늘려갈 것으로 보인다.

▶ 스테인리스

STS열연 1분기, 전년 동기 대비 ‘호전’

국내 스테인리스 열연강판 1분기 실적이 전년 동기대비 호전됐다. 올해 1분기 STS 열연 생산량은 43만9,423톤으로 전년동기 대비 2.1% 증가했다. 판매 역시 전년 동기 대비 2.1% 증가한 22만8,561톤을 기록했다.

특히 내수 판매가 크게 증가했다. 지난 1분기 STS 열연강판 내수 판매는 6만9,821톤으로 전년 동기 대비 12.3% 증가했다.

반면 수입량은 감소했다. 15년 1분기 열연 수입량은 11만7,896톤으로 지난해 1분기에 비해 30.5% 감소했다. 수입재 점유율 역시 전년 동기 대비 10% 감소한 63% 수준을 기록했다.

재고 또한 감소했다. 올해 1분기 말 STS 열연 재고량은 6만7,929톤으로 지난해 1분기 말 7만5,617톤에 비해 10% 감소했다.

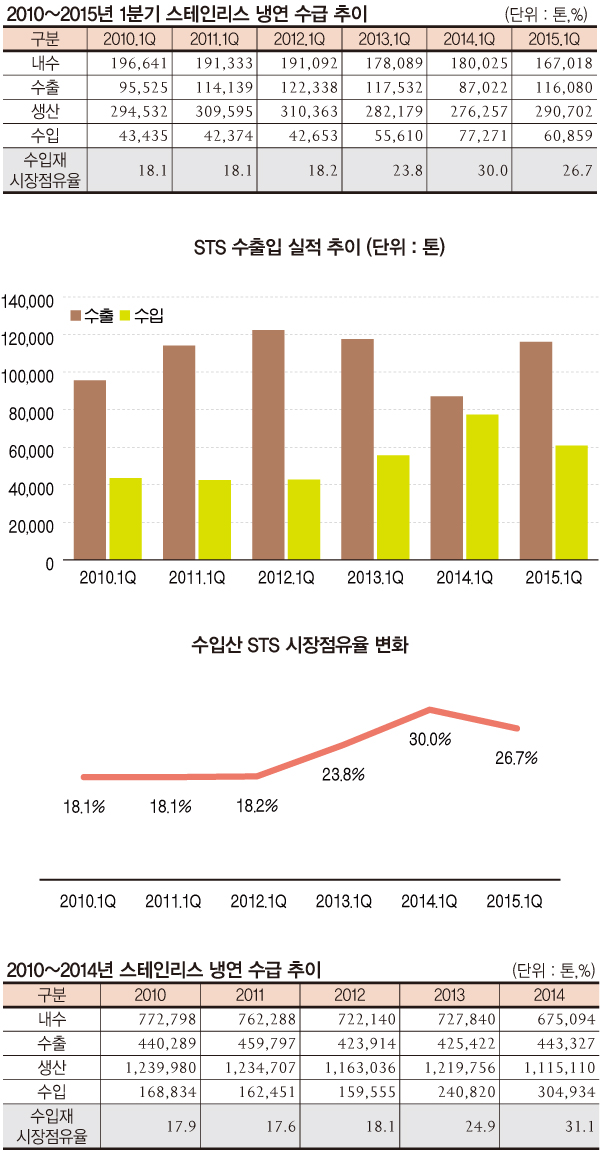

STS 냉연 생산·판매 모두 감소

스테인리스 냉연의 경우 지난해 생산량은 111만톤으로 2013년 121만톤에 비해 8.6% 감소했다. 철강협회 자료에 따르면 지난해 국내 스테인리스 냉연 제조사의 생산능력은 180만톤 수준인 것으로 집계됐다. 하지만 실제 생산량은 이에 한참 미치지 못한 111만톤으로 설비 가동률이 61% 수준에 그친 것으로 파악됐다. 중국산 수입물량이 증가하면서 국내 제조사들은 냉연 감산에 들어갈 수 밖에 없는 상황에 놓이게 됐다. 지난해 STS 냉연 수입 물량은 30만톤 수준으로 2013년 24만톤에 비해 26%가 증가했다. 이중 중국산 물량은 14년 20만톤으로 13년 14만톤에 비해 45% 증가했다. STS 냉연 전체 수입량이 6만톤 증가했는데 중국산 수입 역시 6만톤 증가했다. 사실상 중국산 수입 증가가 전체 수입증가를 이끌었다고 해도 과언이 아닌 상황이다.

STS 냉연 판매 역시 감소한 것으로 나타났다. 지난해 전체 판매량은 111만톤으로 13년 115만톤에 비해 3%가량 줄어들었다. 특히 내수 판매 감소가 두드러졌다. 14년 STS 냉연 내수판매는 67만톤으로 13년 72만톤에 비해 7% 감소한 것으로 나타났다. 오히려 수출은 늘어났다. 13년 42만톤에서 14년 44만톤으로 4% 가량 증가했다. 내수 판매의 경우 2010년이후 계속해서 감소세를 보이고 있는 것으로 확인됐다. 국내 STS 수요가 부진한 영향도 있겠으나 수입재 판매 증가가 주요 원인으로 해석된다. 국내 STS 시장에서 수입재 특히 중국산 제품의 영향력은 날이 갈수록 커지고 있다. 열연과 냉연 모두 수입량이 점차 증가세를 보이고 있는데다가 최근 중국산 STS물량이 파격적인 가격에 계약이 진행되면서 중국산 STS 비중은 더욱 늘어날 것으로 보인다. 이전과 달리 중국산 품질도 포스코 제품을 바짝 뒤쫓고 있는 상황이라 올해 포스코의 수입재 대응 전략이 보다 적극적이고 현실적인 방향에서 이뤄져야 할 것이라고 업계 관계자들은 입을 모아 말하고 있다.

▶ 특수강

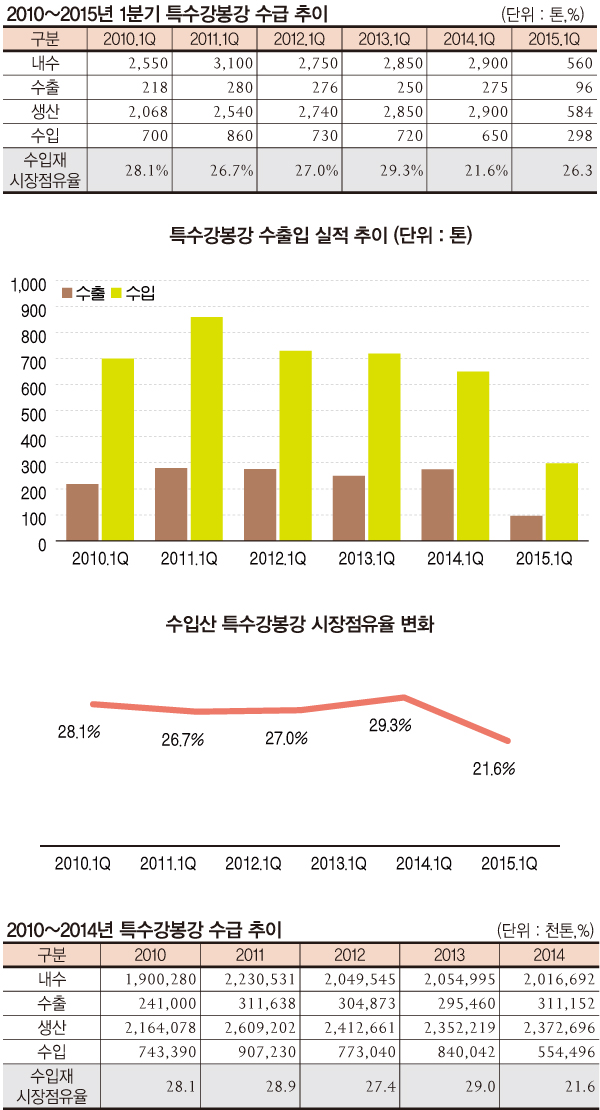

1월 中 증치세 환급 폐지로 물량 쏠림 현상 발생

1분기 특수강봉강 수입물량은 29만8,796톤으로 전년 동기 대비 33.7%나 큰 폭으로 증가해 업계 관계자들의 관심을 주목시키고 있다.

한국철강협회 철강 통계자료인 스틸데이터에 따르면 2014년 1~3월 특수강봉강 전체 수입은 29만8,796톤으로 전년 동기 대비 33.7% 증가한 것으로 나타났다.

수입품의 국가별 점유비는 중국산 86,8%, 일본산 10.6%, 대만산 1.3%를 차지했다.

국내 특수강업계의 한 관계자에 따르면 “중국산 수입품은 12월과 1월에 수입된 물량이 한꺼번에 통관되면서 일시적으로 쏠림 현상이 발생했다는 분석이다.

HS코드로 선별작업을 한 결과 1월 증치세 환급폐지를 앞두고 1월 10만3,000톤이 수입됐고, 2월과 3월에 각각 5만여 톤이 수입된 것으로 파악됐다.

중국산에 이어 일본산도 수입물량이 1~3월 12.6%나 늘었다. 이는 엔저 영향 탓으로 일본산수입품 가격을 크게 깎아주다 보니 물량이 일시적으로 늘어난 것으로 풀이하고 있다.

국내 특수강봉강 유통업체 관계자에 따르면 1~3월 도착분 수입품의 내수시장 판매가격은 톤당 58만~63만원 수준으로 파악됐다.

2014년 연간 特棒 수입물량 109만톤

2014년 연간 특수강봉강 전체 수입물량은 109만329톤으로 전년 대비 35.7% 증가했다. 한국철강협회 철강 통계자료 스틸테이터에 따르면 2014년 특수강봉강 전체 수입물량 가운데 중국산이 86.5%로 전년 대비 30.8% 증가한 94만3,052톤, 일본산이 전체 물량의 10.5%로 엔저를 틈타 전년 대비 25.5% 증가한 11만4,652톤을 나타냈다.

업계 관계자들의 분석에 따르면 2014년 특수강봉강 수입은 4월 세월호 사건 등으로 내수시장 경기가 전반적으로 부진한 가운데 자동차용을 제외한 건설중장비 산업기계 등 수요부진에도 불구하고 중국산과 일본산 수입품 물량은 전혀 줄지 않았다는 분석이다.

중국산은 저가(低價)를 무기로, 일본산은 아베노믹스에 따른 환율조정 정책으로 엔저를 무기로 해서 이들 제품은 국내산 정품의 판매가격 대비 톤당 25만~30만원 정도 가격차이로 내수시장을 공략해온 것으로 풀이하고 있다.

2014년 4분기 다소 소강상황을 보이다 2015년 1월 중국정부의 보론 첨가강에 대한 증치세 환급폐지 이전에 수입물량이 대거 계약돼 1월 한달만 10만~11만톤이 수입된 것으로 파악되고 있다.

경인지역 유통업체 관계자에 따르면 수입상들이 유통에 내놓은 가격은 톤당 58만~63만원 수준까지 다양하다. 수입물량이 줄지 않는 것은 중국산이나 일본산 모두 국내산 대비 단순한 가격차이 때문에 물량이 줄지 않고 있다는 해석이다.